ΠΑΡΑΓΓΕΛΙΑ

ΚΑΤΗΓΟΡΙΕΣ

ΝΕΕΣ ΑΦΙΞΕΙΣ

- 13 Δεκεμβρίου

ΤΟ ΜΥΣΤΙΚΟ ΤΗΣ ΒΑΣΙΛΙΣΣΑΣ - 10 Δεκεμβρίου

Η Κληρονομιά (ΝΕΟ ΒΑΣΙΛΕΙΟ #3) - 10 Δεκεμβρίου

Τα ταξίδια του Μαρίνου

ΝΕΑ ΠΡΟΪΟΝΤΑ

-

23/11Τιμή: 14,90 13,41-10%

-

20/09Τιμή: 11,10 9,99-10%

-

22/11Τιμή: 12,20 10,98-10%

ΠΡΟΣΦΟΡΕΣ

-

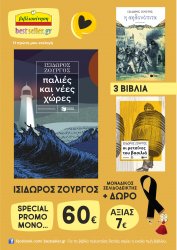

03/11Τιμή: 60,00

-

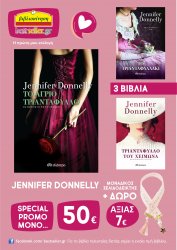

03/11Τιμή: 50,00

-

03/11Τιμή: 60,00

BEST SELLERS 2025

-

Επιβάτης 23Τιμή: 17,70 15,93-10%

Επιβάτης 23Τιμή: 17,70 15,93-10% -

Αναζητώντας την ελπίδαΤιμή: 17,70 15,93-10%

Αναζητώντας την ελπίδαΤιμή: 17,70 15,93-10% -

Το μωρό της σοφίταςΤιμή: 18,80 16,92-10%

Το μωρό της σοφίταςΤιμή: 18,80 16,92-10%

All time Bests...»

Η οικονομία της κρίσης

Λιανική τιμή: €22,72

Τιμή Bestseller: €20,44

Συγγραφέας: Ρουμπινί Νουριέλ, Μιμ Στίβεν

Εκδότης: Πατάκης

Κατηγορία: Οικονομία

ISBN: 9789601640822

Ημερομηνία έκδοσης: 30/12/2010

ΑγοράΠεριγραφή

Μάθημα εκτάκτου ανάγκης

Ο οικονομολόγος που προέβλεψε την κατάρρευση του χρηματοπιστωτικού συστήματος ήδη απο τον Σεπτέμβριο του 2006 προτείνει ριζικά μέτρα για την αντιμετώπιση της κρίσης. Μια φωνή που πρέπει επιτέλους ν' ακουστεί.

Βιβλίο καίριο και με παντοτινή αξία, η Οικονομία της κρίσης αποδεικνύει πως οι καταστροφές είναι όχι μόνο προβλέψιμες, αλλά και αποτρέψιμες και με το κατάλληλο γιατρικό θεραπεύσιμες.

Σελ. 616

Από τον πρόλογο του βιβλίου:

Όταν τον Ιανουάριο του 2009, τις τελευταίες μέρες της κυβέρνησης Μπους, ο αντιπρόεδρος Ντικ Τσένι ρωτήθηκε σε συνέντευξη στο «Ασοσιέτεντ Πρες» για ποιο λόγο η κυβέρνηση δεν είχε καταφέρει να προβλέψει τη μεγαλύτερη οικονομική κρίση στα χρονικά μετά τη Μεγάλη Ύφεση, έδωσε μια αποκαλυπτική απάντηση. «Κανένας άνθρωπος στον κόσμο δεν αποδείχτηκε αρκετά έξυπνος ώστε να [το] καταλάβει εγκαίρως», δήλωσε. «Δεν νομίζω ότι το περίμενε κανείς».

Ο Τσένι δεν ήταν σε καμία περίπτωση ο μόνος που έκανε μια τέτοια εκτίμηση. Θυμηθείτε τις δηλώσεις που έγιναν από τους σοφούς της οικονομικής κοινότητας και του πολιτικού κατεστημένου την επαύριο της κρίσης. Όλοι τους ανεξαιρέτως πρότειναν κάποια εκδοχή της ίδιας ρητορικής ερώτησης: Ποιος μπορούσε να το ξέρει; Η οικονομική κρίση ήταν, όπως υπονόησε ο Τσένι στην ίδια αυτή συνέντευξη, παρόμοια με τις επιθέσεις της 11ης Σεπτεμβρίου: καταστροφική, αλλά σχεδόν αδύνατο να προβλεφθεί.

Δεν ισχύει όμως αυτό. Για να πάρουμε μόνο την πιο διάσημη πρόβλεψη που έγινε πριν από την κρίση, ο ένας από τους συγγραφείς του παρόντος βιβλίου -ο Νουριέλ Ρουμπινί- είχε ήδη απευθύνει μια πολύ σαφή προειδοποίηση σε μια συνηθισμένη κατά τ' άλλα εκδήλωση, τις αλκυονίδες μέρες του 2006. Στις 7 Σεπτεμβρίου, ο Ρουμπινί, καθηγητής οικονομικών στο Πανεπιστήμιο της Νέας Υόρκης, έβγαλε λόγο μπροστά σε ένα δύσπιστο ακροατήριο στο Διεθνές Νομισματικό Ταμείο στην Ουάσιγκτον. Στο λόγο αυτό, χτύπησε ένα δυνατό καμπανάκι που σε πολλούς από τους ακροατές ήχησε παράλογο. Η οικονομία της χώρας, όπως προέβλεψε, θα βίωνε σύντομα μια στεγαστική κατάρρευση από εκείνες που μόνο μία φορά στη ζωή του βλέπει κανείς, ένα τεράστιων διαστάσεων πετρελαϊκό σοκ, κάθετη μείωση της καταναλωτικής εμπιστοσύνης και, αναπόφευκτα, μια βαθιά οικονομική κάμψη*.

Ένα τέτοιο πλήγμα θα ήταν ήδη αρκετά καταστροφικό, ο Ρουμπινί όμως περιέγραψε ένα ακόμα πιο τρομακτικό σενάριο. Καθώς οι ιδιοκτήτες σπιτιών θα άφηναν απλήρωτες τις ενυπόθηκες οφειλές τους, το παγκόσμιο χρηματοοικονομικό σύστημα θα έπαυε εν μέσω τριγμών να λειτουργεί στο σύνολό του, καθώς θα άρχιζαν να καταρρέουν χρεόγραφα τρισεκατομμυρίων δολαρίων που εξασφαλίζονταν με ενυπόθηκες απαιτήσεις. Η ραγδαία αυτή πτώση του στεγαστικού τομέα η οποία δεν είχε πάρει ακόμα σάρκα και οστά, όπως κατέληξε ο Ρουμπινί, «θα οδηγούσε...σε συστημικά προβλήματα για το οικονομικό σύστημα», πυροδοτώντας μια κρίση που θα μπορούσε να προκαλέσει σοβαρή ζημιά ή ακόμα και την κατάρρευση αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου και επενδυτικών τραπεζών, καθώς και χρηματοοικονομικών κολοσσών όπως η Fannie Mae και η Freddie Mac. Οι ανησυχίες του συνάντησαν έντονο σκεπτικισμό από το ακροατήριο.

Μέσα στον επόμενο ενάμιση χρόνο, καθώς οι προβλέψεις του άρχισαν να επαληθεύονται, ο Ρουμπινί επεξεργάστηκε λεπτομερέστερα το απαισιόδοξο όραμά του. Στις αρχές του 2008, οι περισσότεροι οικονομολόγοι υποστήριζαν ότι οι ΗΠΑ αντιμετώπιζαν απλώς μια συρρίκνωση της ρευστότητας, ο Ρουμπινί όμως προέβλεψε ότι μια πολύ σοβαρότερη πιστωτική κρίση θα χτυπούσε τα νοικοκυριά, τις επιχειρήσεις και, με δραματικότερο τρόπο, τις χρηματοοικονομικές εταιρείες. Πράγματι, πολύ πριν από την κατάρρευση της Bear Stearns, ο Ρουμπινί προέβλεψε ότι δύο σημαντικοί χρηματομεσίτες (δηλαδή, επενδυτικές τράπεζες) θα πτώχευαν και ότι οι άλλες μεγάλες εταιρείες θα έπαυαν να αποτελούν ανεξάρτητες οντότητες. Η Γουόλ Στριτ όπως την ξέραμε, προειδοποιούσε ο Ρουμπινί, σύντομα θα εξαφανιζόταν, πυροδοτώντας ανακατατάξεις σε κλίμακα που δεν είχαμε ξαναδεί μετά τη δεκαετία του 1930. Μέσα σε λίγους μήνες, η Bear Stearns αποτελούσε μακρινή ανάμνηση, και η Lehman Brothers είχε καταρρεύσει. Η Bank of America απορρόφησε τη Merrill Lynch, ενώ η Morgan Stanley και η Goldman Sachs υποχρεώθηκαν τελικά να υποβληθούν σε μεγαλύτερη ρυθμιστική επίβλεψη, έχοντας μετατραπεί σε τραπεζικές εταιρείες συμμετοχών.

Ο Ρουμπινί δικαιώθηκε ακόμη και ως προς τις παγκόσμιες διαστάσεις της καταστροφής που προέβλεψε. Ενώ οι παρατηρητές της αγοράς δήλωναν με σιγουριά ότι ο υπόλοιπος κόσμος θα γλίτωνε από την κρίση των ΗΠΑ, εκείνος προειδοποιούσε σωστά ότι η ασθένεια γρήγορα θα εξαπλωνόταν στο εξωτερικό, μετατρέποντας μια εθνική οικονομική νόσο σε παγκόσμια οικονομική πανδημία. Προέβλεψε επίσης ότι η συστημική αυτή κρίση θα πυροδοτούσε τη χειρότερη παγκόσμια οικονομική κάμψη των τελευταίων δεκαετιών, σφυροκοπώντας τις οικονομίες της Κίνας, της Ινδίας και άλλων χωρών που θεωρούνταν απρόσβλητες από τα προβλήματα των ΗΠΑ. Και ενώ άλλοι οικονομολόγοι είχαν εστιάσει στον κίνδυνο του πληθωρισμού, ο Ρουμπινί σωστά προέβλεψε από νωρίς ότι ολόκληρη η παγκόσμια οικονομία θα παρέπαιε στο χείλος μιας δυνάμει καταστροφικής αποπληθωριστικής κατηφόρας, που παρόμοιά της δεν θα είχαμε ξαναδεί μετά το τέλος της Μεγάλης Ύφεσης.

Η πρόγνωση του Ρουμπινί ήταν μοναδική όσο και εντυπωσιακή: κανένας άλλος οικονομολόγος στον κόσμο δεν προέβλεψε την πρόσφατη κρίση, έστω και κατά έναν παρεμφερή βαθμό σαφήνειας και ακρίβειας. Εντούτοις, οφείλουμε να αναγνωρίσουμε ότι δεν ήταν επ' ουδενί ο μόνος που χτύπησε συναγερμό· πολλοί άλλοι επίσης ενήμεροι παρατηρητές προέβλεψαν διάφορα στοιχεία της οικονομικής κρίσης, και οι διορατικές παρατηρήσεις τους βοήθησαν τον Ρουμπινί να συμπληρώσει τα κενά και να σχηματίσει μια εικόνα που ενσωμάτωνε τις διορατικές προγνώσεις τους. Ο παλιός συνάδελφος του Ρουμπινί στο Πανεπιστήμιο του Γέιλ, Ρόμπερτ Σίλλερ, ήταν πολύ μπροστά από όλους τους άλλους όταν προειδοποίησε για τους κινδύνους μιας χρηματιστηριακής φούσκας πριν από τη χρηματιστηριακή κατάρρευση των εταιρειών υψηλής τεχνολογίας· πιο πρόσφατα, ήταν ένας από τους πρώτους οικονομολόγους που σήμαναν συναγερμό για τη στεγαστική φούσκα.

Ο Σίλλερ δεν ήταν παρά ένας μόνο από τους οικονομολόγους των οποίων οι απόψεις επηρέασαν τον Ρουμπινί. Το 2005, ο καθηγητής χρηματοοικονομικών του Πανεπιστημίου του Σικάγου Ραγκουράμ Ρατζάν δήλωσε μπροστά σε ένα πλήθος γνωστών οικονομολόγων και υπευθύνων για τη χάραξη πολιτικής στο Τζάκσον Χόουλ του Γουαϊόμιγκ, ότι ο τρόπος με τον οποίο ανταμείβονταν τραπεζίτες και χρηματιστές θα τους ενθάρρυνε να αναλάβουν πολύ μεγάλα ρίσκα και μόχλευση, καθιστώντας το παγκόσμιο χρηματοοικονομικό σύστημα ευάλωτο σε μια σοβαρή κρίση. Παρεμφερείς προειδοποιήσεις απηύθυναν και άλλες αξιοσέβαστες προσωπικότητες: ο θρύλος της Γουόλ Στριτ Τζέιμς Γκραντ προειδοποίησε το 2005 ότι η Ομοσπονδιακή Τράπεζα Αποθεμάτων είχε συμβάλει στη δημιουργία μιας από «τις μεγαλύτερες πιστωτικές φούσκες» στην ιστορία της οικονομίας· ο Γουίλλιαμ Γουάιτ, κορυφαίος οικονομολόγος της Τράπεζας για Διεθνείς Διακανονισμούς, προειδοποίησε για τους συστημικούς κινδύνους φούσκας στην επενδυτική και πιστωτική αγορά· ο οικονομικός αναλυτής Νασίμ Νικολά Ταλέμπ επέστησε την προσοχή ότι οι χρηματοοικονομικές αγορές ήταν οικτρά απροετοίμαστες να χειριστούν «πλατύκυρτα» γεγονότα που βγαίνουν εκτός της συνηθισμένης κατανομής κινδύνου· οι οικονομολόγοι Μορίς Όμπστφελντ και Κέννεθ Ρόγκοφ προειδοποίησαν για το μη βιώσιμο των σημερινών ελλειμμάτων ισοζυγίου τρεχουσών συναλλαγών στις ΗΠΑ· και οι Στίβεν Ρόουτς της Morgan Stanley και Ντέιβιντ Ρόζενμπεργκ της Merrill Lynch πριν από πολύ καιρό εξέφρασαν ανησυχίες ότι οι καταναλωτές στις ΗΠΑ ζούσαν πολύ πέρα από τις δυνατότητές τους.

Ο κατάλογος συνεχίζεται. Παρά το σεβασμό με τον οποίο αντιμετωπίζονταν, όμως, τόσο οι παραπάνω όσο και άλλοι οικονομολόγοι και σχολιαστές αγνοήθηκαν, ένα γεγονός που λέει πάρα πολλά για το χρηματοοικονομικό καθεστώς που βασίλευε τις τελευταίες δεκαετίες. Οι περισσότεροι από όσους συμμετείχαν στο καθεστώς αυτό αγνόησαν τις παραπάνω προειδοποιήσεις, καθώς ήταν γαντζωμένοι σε μια απλή όσο και αλλόκοτη πεποίθηση: ότι οι αγορές είναι οντότητες αυτορρυθμιζόμενες, σταθερές, στέρεες και αξιόπιστες. Σύμφωνα με τη συλλογιστική αυτή, το οικοδόμημα του καπιταλισμού του εικοστού αιώνα θα αυτορρυθμιζόταν στο σύνολό του -με τη βοήθεια, φυσικά, νεόκοπων χρηματοοικονομικών καινοτομιών-, παραμένοντας στα όρια μιας αυτοσυντηρούμενης κατάστασης ισορροπίας.

Εκ των υστέρων, όλα τα παραπάνω φαίνονται απλοϊκά, επί δεκαετίες όμως ήταν η κοινώς επικρατούσα άποψη, η βάση βαρυσήμαντων αποφάσεων για την ακολουθητέα πολιτική και το σκεπτικό πίσω από επενδυτικές στρατηγικές μεγάλης κλίμακας. Στο Παράδειγμα αυτό, οι οικονομικές κρίσεις κατείχαν μικρή ή ασήμαντη θέση, κάτι που δεν προκαλεί έκπληξη. Πράγματι, οι κρίσεις, αν εμφανίζονταν καν, ήταν γεγονότα απλώς ανεξήγητα: εξαιρετικά απίθανα, άκρως ασυνήθιστα, κατά μεγάλο μέρος απρόβλεπτα και παροδικά ως προς τις συνέπειές τους. Στο βαθμό που οι κρίσεις γίνονταν αντικείμενο σοβαρής ακαδημαϊκής μελέτης, θεωρούνταν γενικά ότι πλήττουν τις λιγότερο ανεπτυγμένες, «προβληματικές» χώρες, και όχι οικονομικές υπερδυνάμεις όπως οι ΗΠΑ.

Το βιβλίο αυτό ξαναφέρνει τις κρίσεις στο προσκήνιο και στο επίκεντρο της οικονομικής έρευνας: ασχολείται, με λίγα λόγια, με τα οικονομικά της κρίσης. Δείχνει ότι οι κρίσεις όχι μόνο δεν είναι η εξαίρεση, αλλά αντίθετα αποτελούν τον κανόνα, όχι μόνο στις αναδυόμενες αλλά και στις ανεπτυγμένες βιομηχανικές οικονομίες. Οι κρίσεις -μη βιώσιμες και ραγδαίες οικονομικές άνοδοι ακολουθούμενες από ολέθριες και εξίσου ραγδαίες πτώσεις- υπήρχαν, υπάρχουν και θα υπάρχουν στη ζωή μας. Αν και υποστηρίζεται ευρέως ότι υπήρχαν και προ των ετών του καπιταλισμού, διατηρούν μια ιδιαίτερη σχέση μαζί του. Πράγματι, από πολλές σημαντικές απόψεις, οι κρίσεις είναι εντυπωμένες στο καπιταλιστικό γονιδίωμα. Τα ίδια εκείνα στοιχεία που χαρίζουν στον καπιταλισμό τη ζωτικότητά του -η καινοτομία και η ανοχή του στο ρίσκο- μπορούν και να στήσουν το σκηνικό για πιστωτικές ή επενδυτικές φούσκες, και εντέλει για καταστροφικές καταρρεύσεις, οι ολέθριες συνέπειες των οποίων συνεχίζονται πολύ καιρό μετά.

Εκτός από το ότι αποτελούν κοινό τόπο, οι κρίσεις ακολουθούν και μια συγκεκριμένη ρουτίνα. Μοιάζουν λίγο με ανεμοστρόβιλους: λειτουργούν με σχετικά προβλέψιμο τρόπο αλλά μπορούν να αλλάξουν κατεύθυνση, να κοπάσουν προσωρινά, ακόμα και να αναγεννηθούν σχεδόν χωρίς καμία προειδοποίηση. Το βιβλίο αυτό διατυπώνει κάποιους κανόνες με βάση τους οποίους μπορούμε να τις εντοπίζουμε, να τις παρακολουθούμε και, μέσα σε λογικά πλαίσια, να τις προβλέπουμε, ή ακόμα και να τις αποφεύγουμε. Χρησιμοποιώντας τη σημερινή κρίση ως απτό παράδειγμα, το βιβλίο αυτό δείχνει τον τρόπο με τον οποίο θα μπορούσαμε να προβλέψουμε τέτοια γεγονότα και, πράγμα όχι λιγότερο σημαντικό, να τα αποφύγουμε, να τα ξεπεράσουμε και να βάλουμε μια τάξη όταν θα έχουν τελειώσει. Τέλος, το βιβλίο αυτό επιχειρεί να δείξει πώς μπορούμε να ξαναχτίσουμε τα χρηματοοικονομικά μας αναχώματα έτσι ώστε να αμβλύνουμε τις επιπτώσεις των μελλοντικών καταιγίδων, καθώς αυτό που μόλις περάσαμε δεν είναι παρά μια γεύση αυτού που θα έρθει. Οι κρίσεις θα αποτελούν αναπόσπαστο κομμάτι του μέλλοντός μας.

Για να καταλάβουμε το γιατί, θα καταπιαστούμε με μια σειρά αναπάντητων, χρόνιων ερωτημάτων σχετικά με την πρόσφατη καταστροφή, ξεκινώντας από τα πιο προφανή:

Γιατί δημιουργήθηκε αρχικά η φούσκα πίσω από τη χειρότερη χρηματοοικονομική κατάρρευση των τελευταίων δεκαετιών; Αποτελούσε άραγε συνάρτηση της ανάληψης υπερβολικού ρίσκου εκ μέρους χρηματοοικονομικών ιδρυμάτων, η οποία διευκολύνθηκε από την ελαστική ρυθμιστική εποπτεία και επίβλεψη; Ή μήπως ήταν η αναπόφευκτη συνέπεια της υπέρμετρης κρατικής παρέμβασης στις χρηματοοικονομικές αγορές; Τα ερωτήματα αυτά ανάγονται στον πυρήνα εκ διαμέτρου διαφορετικών, έως και ανταγωνιστικών τρόπων κατανόησης των χρηματοοικονομικών κρίσεων, οι οποίοι υποδεικνύουν και ριζικά διαφορετικές θεραπείες.

Το βιβλίο αυτό εξετάζει επίσης το λόγο για τον οποίο η πρόσφατη κρίση χτύπησε τη συγκεκριμένη στιγμή. Ήταν άραγε απλώς μια κατάρρευση εμπιστοσύνης, ο εκφυλισμός αυτού που ο Τζον Μέιναρντ Κέυνς αποκαλούσε «ζωικό πνεύμα» του καπιταλισμού; Ή μήπως ήταν η αναπόφευκτη συνέπεια του γεγονότος ότι ορισμένα τμήματα της οικονομίας ήταν (και εύλογα υποστηρίζεται ότι παραμένουν) σε υπέρμετρο βαθμό χρηματοδοτούμενα με δανειακά κεφάλαια και στην ουσία πτωχευμένα; Με διαφορετική διατύπωση, άραγε η κρίση προήλθε από απλή έλλειψη ρευστότητας ή από μια περισσότερο βαθιά έλλειψη φερεγγυότητας; Αν ισχύει το τελευταίο, τι προοιωνίζεται αυτό για το μέλλον;

Από εκεί και πέρα τα ερωτήματα πολλαπλασιάζονται. Στα μισά της κρίσης, κεντρικές τράπεζες από όλο τον κόσμο έγιναν «δανειστές ύστατης ανάγκης» για τεράστια τμήματα του χρηματοοικονομικού συστήματος. Μήπως οι ενέργειές τους απέτρεψαν κάτι χειρότερο; Ή απλώς θα ενθαρρύνουν υπέρμετρη ανάληψη κινδύνου στο μέλλον, προετοιμάζοντας το έδαφος για μεγαλύτερες και πιο καταστρεπτικές φούσκες και καταρρεύσεις; Παρομοίως, ποιο θα είναι το αποτέλεσμα του πυρετού για επαναρρύθμιση; Θα δημιουργήσει άραγε ένα πιο εύρωστο και ευπροσάρμοστο χρηματοοικονομικό σύστημα και πιο σταθερή ανάπτυξη ή μήπως τα αποτελέσματά του θα είναι απλώς επιφανειακά, δίχως να αποτρέπουν πιο επικίνδυνες φούσκες και κρίσεις στο μέλλον;

Κανένα από τα ερωτήματα αυτά δεν είναι υποθετικό. Ο Τζον Μέιναρντ Κέυνς, ένας γίγαντας των οικονομικών του εικοστού αιώνα, παρατήρησε κάποτε σωστά ότι «οι ιδέες των οικονομολόγων και των πολιτικών φιλοσόφων, τόσο οι ορθές όσο και οι εσφαλμένες, είναι ισχυρότερες απ' όσο συνήθως πιστεύεται. Στην πραγματικότητα, αυτές είναι που κυβερνούν τον κόσμο... Παράφρονες που βρίσκονται στην εξουσία και ακούνε φωνές αντλούν τη φρενίτιδά τους από κάποιον ακαδημαϊκό γραφιά παρελθόντων ετών». Αυτά τα λόγια που τόσο συχνά μνημονεύονται ο Κέυνς τα έγραψε περισσότερο από εβδομήντα χρόνια πριν, εξακολουθούν όμως να έχουν και σήμερα την ίδια ισχύ. Μεγάλο μέρος του τρόπου με τον οποίο διατυπώνουμε και κατανοούμε τη χειρότερη οικονομική κρίση των τελευταίων γενεών προέρχεται από ένα σύνολο εικασιών που, παρότι δεν είναι πάντα εσφαλμένες, έχουν ωστόσο εμποδίσει την πλήρη κατανόηση της προέλευσης και των συνεπειών της κρίσης.

Θέλουμε να κάνουμε εξαρχής σαφές ότι δεν είμαστε θιασώτες καμίας μεμονωμένης οικονομικής σχολής· σχεδόν κάθε οικονομική σχολή έχει κάτι ουσιώδες να πει για την πρόσφατη κρίση, και η ανάλυσή μας βασίζεται σε μια σειρά στοχαστών. Ο Κέυνς λέει τη γνώμη του, το ίδιο όμως κάνουν και άλλες φωνές. Για την ακρίβεια, πιστεύουμε ότι η κατανόηση και η αντιμετώπιση των κρίσεων απαιτούν μια πιο ολιστική και εκλεκτική προσέγγιση από αυτήν που ίσως συνηθίζεται. Είναι ανάγκη να αφήσουμε τις όποιες ιδεολογικές προτιμήσεις μας κατά μέρος και να δούμε τα πράγματα πιο νηφάλια.

Οι κρίσεις έχουν πολλές μορφές, και αν κάτι λειτουργεί σε μια κατάσταση μπορεί να μη δουλέψει σε μια άλλη.

Ο ίδιος πραγματισμός διαποτίζει την αποτίμηση που επιχειρείται στο βιβλίο αυτό όσον αφορά το μέλλον του χρηματοοικονομικού συστήματος. Το κρίσιμο ερώτημα που τίθεται εδώ είναι το αν θα έπρεπε, από εδώ και στο εξής, να ανησυχούμε περισσότερο για τον πληθωρισμό ή για τον αποπληθωρισμό. Ποιες θα είναι οι μακροπρόθεσμες συνέπειες μέτρων αντιμετώπισης όπως οι δέσμες κινήτρων που εφαρμόζουν πολλές χώρες, και πόσο μάλλον των μέτρων έκτακτης ανάγκης που υιοθέτησε η Ομοσπονδιακή Τράπεζα Αποθεμάτων και άλλες κεντρικές τράπεζες; Και ποιο είναι το μέλλον του αγγλοσαξονικού καπιταλιστικού μοντέλου της ανεξέλεγκτα ελεύθερης αγοράς; Ποιο είναι το μέλλον του δολαρίου; Σηματοδοτεί η πρόσφατη κρίση την αρχή του τέλους της αμερικανικής αυτοκρατορίας και την άνοδο της Κίνας και άλλων αναδυόμενων οικονομιών; Τέλος, πώς μπορούμε να αναμορφώσουμε την παγκόσμια οικονομική διακυβέρνηση έτσι ώστε να αμβλύνουμε τη ζημιά από μελλοντικές κρίσεις;

Η ταπεινή φιλοδοξία του βιβλίου αυτού είναι να απαντήσει στα εν λόγω ερωτήματα εντάσσοντας την πρόσφατη κρίση στο πλαίσιο άλλων κρίσεων που σημειώθηκαν στο πέρασμα του χρόνου σε διάφορα σημεία του κόσμου. Στο κάτω κάτω, τα λίγα τελευταία χρόνια ακολουθούν ένα γνωστό και ηλικίας αιώνων μοτίβο. Οι κρίσεις διαγράφουν σταθερή τροχιά και παράγουν προβλέψιμα αποτελέσματα. Είναι πολύ πιο κοινές και κατανοητές απ' όσο θα σας έκανε να πιστέψετε η κοινώς επικρατούσα άποψη. Στις σελίδες που ακολουθούν, θα κινηθούμε μεταξύ παρελθόντος και παρόντος, αποκαλύπτοντας πώς διατυπώθηκαν και απαντήθηκαν τα προαναφερθέντα ερωτήματα την επαύριο παλιότερων κρίσεων.

Στην πορεία, θα εξηγήσουμε ορισμένες εκφοβιστικές και συχνά παρεξηγημένες έννοιες στα οικονομικά: ηθικός κίνδυνος, μόχλευση, μαζική απόσυρση τραπεζικών καταθέσεων, εποπτικό αρμπιτράζ, έλλειμμα στο ισοζύγιο τρεχουσών συναλλαγών, τιτλοποίηση, αποπληθωρισμός, πιστωτικά παράγωγα, πιστωτική ασφυξία και παγίδα ρευστότητας, για να αναφέρουμε μόνο μερικές. Ελπίζουμε οι εξηγήσεις μας να αποδειχτούν χρήσιμες όχι μόνο σε επαγγελματίες του χρηματοοικονομικού χώρου στη Γουόλ Στριτ και στη Μέιν Στριτ, αλλά και σε ανώτερα επιχειρηματικά στελέχη από όλο τον κόσμο· σε προπτυχιακούς και μεταπτυχιακούς σπουδαστές διοίκησης επιχειρήσεων και χρηματοοικονομικών· σε υπεύθυνους για τη χάραξη πολιτικής ή σε θεωρητικούς της πολιτικής από διάφορες χώρες· και στην πολυπληθέστερη ομάδα απ' όλες, τους κοινούς επενδυτές που τώρα πια γνωρίζουν ότι αγνοώντας τη δαιδαλώδη φύση των διεθνών χρηματοοικονομικών θέτουν σε κίνδυνο τον ίδιο τους τον εαυτό.

Το βιβλίο αυτό ακολουθεί ομαλή πορεία, ξεκινώντας με μια αναφορά σε παλιότερες κρίσεις, καθώς και στους οικονομολόγους που τις ανέλυσαν. Στη συνέχεια, παρουσιάζονται οι βαθύτερες ρίζες της πιο πρόσφατης κρίσης, καθώς και το αέναα επαναλαμβανόμενο μοτίβο της καταστροφής που ακολούθησε. Τέλος, το βιβλίο ρίχνει μια ματιά και προς το μέλλον, εκθέτοντας τις απόλυτα αναγκαίες μεταρρυθμίσεις του χρηματοοικονομικού συστήματος και εξετάζοντας την πιθανότητα άλλων κρίσεων τα επόμενα χρόνια. Το πρώτο κεφάλαιο αποτελεί μια ξενάγηση του αναγνώστη στο παρελθόν μέσα από μια επισκόπηση των πάμπολλων οικονομικών ανόδων που οδήγησαν σε φούσκα και εν συνεχεία κατέληξαν σε μια ραγδαία πτώση που σάρωσε το οικονομικό τοπίο. Εστιάζουμε ειδικά στη σχέση ανάμεσα στον καπιταλισμό και στις οικονομικές κρίσεις, ξεκινώντας από την κερδοσκοπική φούσκα στις τουλίπες στην Ολλανδία της δεκαετίας του 1630, και προχωρώντας έπειτα στη Φούσκα των Νότιων Θαλασσών του 1720· στην πρώτη παγκόσμια χρηματοοικονομική κρίση του 1825· στον πανικό του 1907· στη Μεγάλη Ύφεση της δεκαετίας του 1930· και στις πολλές κρίσεις που έπληξαν τις αναδυόμενες αγορές και τις προηγμένες οικονομίες από τη δεκαετία του 1980 και μετά. Όπως υποστηρίζουμε, οι κρίσεις δεν είναι ούτε εξαιρετικά ανεξήγητα γεγονότα, όπως τις έχουν κάνει να φαίνονται τα σύγχρονα οικονομικά, ούτε και σπάνιοι «μαύροι κύκνοι», όπως τις έχουν χαρακτηρίσει άλλοι σχολιαστές. Αντίθετα, είναι μάλλον συνηθισμένες και σχετικά ανοιχτές στην κατανόηση όσο και τις προβλέψεις μας. Θα μπορούσαμε να τις χαρακτηρίσουμε ως λευκούς κύκνους.

Για τις περισσότερες προηγμένες οικονομίες, το δεύτερο μισό του εικοστού αιώνα ήταν μια περίοδος σχετικής, αν και ασυνήθιστης, ηρεμίας που κορυφώθηκε σε μια ευτυχισμένη περίοδο χαμηλού πληθωρισμού και υψηλής ανάπτυξης την οποία οι οικονομολόγοι αποκάλεσαν «Μεγάλη Εξομάλυνση». Το αποτέλεσμα ήταν ότι τα συμβατικά οικονομικά είτε αγνόησαν τις κρίσεις είτε τις θεώρησαν ένα σύμπτωμα προβλημάτων τα οποία μαστίζουν λιγότερο ανεπτυγμένες οικονομίες. Για να αποκτήσει κανείς πιο ευρύ τρόπο θεώρησης και κατανόησης των κρίσεων στο παρελθόν, το παρόν και το μέλλον, πρέπει να επιστρέψει σε μια παλιότερη γενιά οικονομολόγων. Το δεύτερο κεφάλαιο παρουσιάζει τους οικονομικούς στοχαστές που μπορούν να μας βοηθήσουν να κάνουμε ακριβώς αυτό. Ορισμένοι, όπως ο Τζον Μέιναρντ Κέυνς, είναι αρκετά γνωστοί· άλλοι, όπως ο Χάιμαν Μίνσκυ, δεν είναι.

Το τρίτο κεφάλαιο εξηγεί τη βαθιά δομική προέλευση της τελευταίας κρίσης. Τα στεγαστικά δάνεια μειωμένης εξασφάλισης που εκδόθηκαν πρόσφατα και τα οποία υποτίθεται ότι μόλυναν ένα κατά τ' άλλα υγιές παγκόσμιο χρηματοοικονομικό σύστημα έγιναν εξαρχής ο εύκολος στόχος. Το τρίτο κεφάλαιο αμφισβητεί την ορθότητα αυτής της παράλογης οπτικής, δείχνοντας τον τρόπο με τον οποίο συγκεκριμένες τάσεις και πολιτικές δεκαετιών δημιούργησαν ένα παγκόσμιο χρηματοοικονομικό σύστημα που ήταν εξίσου σαθρό όσο και τα μεμονωμένα του στεγαστικά δάνεια μειωμένης εξασφάλισης. Πέρα από τη δημιουργία ολοένα και πιο ακατανόητων και αδιαφανών χρηματοοικονομικών εργαλείων, οι μακροχρόνιες αυτές τάσεις περιλάμβαναν την άνοδο ενός «σκιώδους τραπεζικού συστήματος», ενός διογκούμενου σωρού εξωτραπεζικών στεγαστικών δανείων, αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου, χρηματομεσιτών, κεφαλαίων της χρηματαγοράς και άλλων θεσμών που έμοιαζαν με τράπεζες, δρούσαν σαν τράπεζες, δανείζονταν και δάνειζαν σαν τράπεζες, και κατά τ' άλλα έγιναν τράπεζες - μόνο που δεν υπήχθησαν ποτέ στους κανόνες λειτουργίας των τραπεζών.

Το τρίτο κεφάλαιο παρουσιάζει επίσης το πρόβλημα του ηθικού κινδύνου, όπου οι συμμετέχοντες στην αγορά αναλαμβάνουν αδικαιολόγητα ρίσκα βασισμένοι στην υπόθεση ότι θα λάβουν οικονομική βοήθεια για να διασωθούν, να αποζημιωθούν και εν ολίγοις να απαλλαγούν με διάφορους τρόπους από τις συνέπειες της παράτολμης συμπεριφοράς τους. Επίσης ασχολείται με τις μακροχρόνιες αποτυχίες της εταιρικής διακυβέρνησης, καθώς και με το ρόλο της ίδιας της κυβέρνησης των ΗΠΑ, μολονότι δεν προσχωρούμε στα συνήθη αντίπαλα στρατόπεδα των υποστηρικτών είτε της κρατικής παρέμβασης είτε της ελάχιστης παρουσίας του κράτους. Η πραγματικότητα, όπως υποστηρίζουμε, είναι πολύ πιο σύνθετη και φαινομενικά αντίθετη προς την κοινή λογική: τόσο η παρουσία όσο και η απουσία του κράτους έπαιξαν πράγματι κάποιο ρόλο, όχι όμως υποχρεωτικά προς την κατεύθυνση προς την οποία είτε οι συντηρητικοί είτε οι φιλελεύθεροι θέλουν να σας κάνουν να πιστέψετε.

Τα επόμενα κεφάλαια του βιβλίου εστιάζουν στην ίδια την κρίση. Υπάρχουν ήδη πολλές περιγραφές σχετικά με αυτήν, σχεδόν όλες όμως απεικονίζουν την κρίση ως ένα μοναδικό και πρωτοφανές γεγονός που χαρακτηρίζει αποκλειστικά τα χρηματοοικονομικά πράγματα του εικοστού πρώτου αιώνα. Το τέταρτο κεφάλαιο διαψεύδει αυτή την αφελή και υπεραπλουστευτική άποψη συγκρίνοντας την τελευταία κρίση με αντίστοιχες οικονομικές καταστροφές του παρελθόντος. Υποστηρίζουμε ότι τα γεγονότα του 2008 θα είχαν φανεί οικεία σε χρηματοοικονομικούς παρατηρητές πριν από έναν, ακόμα και δύο αιώνες, όχι μόνο ως προς το πώς εκτυλίχθηκαν αλλά και ως προς τον τρόπο με τον οποίο οι κεντρικές τράπεζες σε όλο τον κόσμο επιχείρησαν να τα αντιμετωπίσουν αναλαμβάνοντας το ρόλο του δανειστή ύστατης ανάγκης. Οι λεπτομέρειες της πρόσφατης κρίσης διέφεραν από εκείνες των αντίστοιχων του παρελθόντος, παρέμειναν όμως πιστές στο παλιό γνωμικό σύμφωνα με το οποίο η ιστορία μπορεί σπάνια να επαναλαμβάνεται, συχνά όμως ομοιοκαταληκτεί.

Η ιστορία επιβεβαιώνει ότι οι κρίσεις μοιάζουν πολύ με πανδημίες: αρχίζουν με το ξέσπασμα της ασθένειας η οποία μετά εξαπλώνεται και διασπείρεται ακτινοειδώς προς τα έξω. Η εν προκειμένω κρίση δεν διέφερε από τις υπόλοιπες, παρότι το σημείο αφετηρίας της, από τα παγκόσμια χρηματοοικονομικά κέντρα αντί για τις αναδυόμενες αγορές της περιφέρειας, την κατέστησε ιδιαίτερα «μολυσματική». Το πέμπτο κεφάλαιο ιχνηλατεί το πώς και το γιατί η κρίση έγινε παγκόσμια, σφυροκοπώντας οικονομίες τόσο διαφορετικές όσο της Ισλανδίας, του Ντουμπάι, της Ιαπωνίας, της Λετονίας, της Ιρλανδίας, της Γερμανίας, της Κίνας και της Σιγκαπούρης. Διαχωρίζουμε τη θέση μας από την κοινώς επικρατούσα άποψη ότι ο υπόλοιπος κόσμος απλώς κόλλησε μια αρρώστια που ξεκίνησε από τις ΗΠΑ. Κάθε άλλο: οι παθογένειες που μάστιζαν το αμερικανικό χρηματοοικονομικό σύστημα ήταν ευρέως διαδεδομένες -και σε μερικές περιπτώσεις χειρότερες- σε άλλα σημεία του κόσμου. Η πανδημία, εξάλλου, δεν ήταν γενικευμένη ως προς τις συνέπειές της· μόνο χώρες των οποίων τα χρηματοοικονομικά συστήματα υπέφεραν από παρεμφερείς αδυναμίες έγιναν θύματά της.

Ενώ άλλα βιβλία για τη χρηματοοικονομική κρίση εστιάζουν σε μεγάλο βαθμό ή αποκλειστικά στις ΗΠΑ, το ανά χείρας βιβλίο την εντάσσει στο πλαίσιο μιας ευρύτερης κρίσης στον παγκόσμιο καπιταλισμό του εικοστού πρώτου αιώνα. Ιχνηλατώντας τις ενίοτε απρόσμενα διεθνείς διαστάσεις της, το πέμπτο κεφάλαιο αποκαλύπτει αλήθειες για το παγκόσμιο χρηματοοικονομικό σύστημα, τη διεθνή μακροοικονομία και τις διακρατικές επιπτώσεις της εθνικής νομισματικής και δημοσιονομικής πολιτικής. Η κρίση μπορεί να μας πει πολλά για τους μηχανισμούς λειτουργίας της παγκόσμιας οικονομίας τόσο σε ομαλούς όσο και σε λιγότερο ομαλούς καιρούς.

Όλες οι κρίσεις κάποτε τελειώνουν, και η συγκεκριμένη δεν αποτέλεσε εξαίρεση. Δυστυχώς, οι μετασεισμικές δονήσεις θα συνεχιστούν επί χρόνια, αν όχι δεκαετίες. Το έκτο κεφάλαιο δείχνει το γιατί συμβαίνει αυτό, καθώς και το γιατί ο αποπληθωρισμός και η ύφεση παίρνουν διαστάσεις την επαύριο κάθε κρίσης. Στο παρελθόν, οι κεντρικές τράπεζες βασίζονταν στη νομισματική πολιτική για να αντιμετωπίσουν τις κρίσεις, και σήμερα παρατηρείται μια αναβίωση ορισμένων τέτοιων πρακτικών. Ταυτόχρονα, πολλές χρηματοοικονομικές κρίσεις υποχρεώνουν τις κεντρικές τράπεζες να προχωρήσουν σε εσπευσμένες καινοτομίες, και η πρόσφατη κρίση δεν αποτέλεσε εξαίρεση. Δυστυχώς, ενώ αυτά τα μέτρα έκτακτης ανάγκης ίσως και να λειτουργήσουν, υπάρχει πάντα και ο κίνδυνος, όπως κάθε αδοκίμαστο φάρμακο, να δηλητηριάσουν τελικά τον ασθενή.

Το ίδιο ισχύει και για τις δημοσιονομικές πολιτικές. Στο έβδομο κεφάλαιο εξετάζουμε τον τρόπο με τον οποίο οι υπεύθυνοι για τη χάραξη πολιτικής έκαναν χρήση των κρατικών εξουσιών φορολόγησης και δαπανών έτσι ώστε να συγκρατήσουν την εξάπλωση της κρίσης. Ορισμένες από τις τακτικές αυτές πρωτοδιατυπώθηκαν από τον Κέυνς· πολλές άλλες αντιπροσώπευαν μια τεράστια, πρωτοφανή παρέμβαση στην οικονομία. Το έβδομο κεφάλαιο εκτιμά τις μελλοντικές επιπτώσεις των πιο ριζικών μέτρων, και ειδικά των κινδύνων που ίσως δημιουργήσουν κάποια στιγμή στο μέλλον.

Το επίπεδο της παρέμβασης που είναι αναγκαία για να σταθεροποιηθεί το σύστημα θέτει σε δοκιμασία τη βιωσιμότητα του ίδιου του παραδοσιακού καπιταλισμού της ελεύθερης αγοράς· τα κράτη ίσως καταλήξουν να παίζουν πολύ μεγαλύτερο άμεσο και έμμεσο ρόλο στη μετά την κρίση παγκόσμια οικονομία, μέσω της αυξημένης ρυθμιστικής εποπτείας και επίβλεψης. Το όγδοο και ένατο κεφάλαιο περιγράφουν ένα σχέδιο δράσης για μια νέα χρηματοοικονομική αρχιτεκτονική, η οποία θα φέρει νέα διαφάνεια και σταθερότητα στους χρηματοοικονομικούς θεσμούς. Οι μακροπρόθεσμες μεταρρυθμίσεις που είναι αναγκαίες για τη σταθεροποίηση του διεθνούς χρηματοοικονομικού συστήματος περιλαμβάνουν μεγαλύτερο συντονισμό ανάμεσα στις κεντρικές τράπεζες· δεσμευτική ρυθμιστική εποπτεία και επίβλεψη όχι μόνο των εμπορικών αλλά και των επενδυτικών τραπεζών, των ασφαλιστικών εταιρειών και των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου· πολιτικές για τον έλεγχο της παράτολμης συμπεριφοράς των «πολύ μεγάλων για να χρεοκοπήσουν» χρηματοοικονομικών εταιρειών· την ανάγκη για περισσότερη ρευστότητα μεταξύ χρηματοοικονομικών ιδρυμάτων· και πολιτικές για τη μείωση του προβλήματος του ηθικού κινδύνου και των δημοσιονομικών δαπανών για τη διάσωση χρηματοοικονομικών εταιρειών. Το όγδοο και ένατο κεφάλαιο καταπιάνονται επίσης με το ενοχλητικό ερώτημα ποιο ρόλο θα πρέπει να παίξουν από τούδε και στο εξής οι κεντρικές τράπεζες προκειμένου να ελέγχουν και να «σκάνε» εγκαίρως τις επενδυτικές φούσκες.

Το δέκατο κεφάλαιο καταπιάνεται με τις σοβαρές ανισορροπίες στην παγκόσμια οικονομία και τις πιο ριζικές μεταρρυθμίσεις της διεθνούς νομισματικής και χρηματοοικονομικής τάξης που ίσως είναι αναγκαίες για να αποτραπούν μελλοντικές κρίσεις. Γιατί υπέστησαν χρηματοοικονομικές κρίσεις τόσο πολλές αναδυόμενες αγορές τα τελευταία είκοσι χρόνια; Γιατί εμφάνισαν τεράστια ελλείμματα οι ΗΠΑ, όταν η Γερμανία, η Ιαπωνία, η Κίνα και μια σειρά άλλες αναδυόμενες αγορές εμφάνισαν πλεονάσματα; Θα λυθούν άραγε με νοικοκυρεμένο ή με χαώδη τρόπο αυτές οι ανισορροπίες στο ισοζύγιο τρεχουσών συναλλαγών - που ήταν και εξαρχής μια από τις αιτίες της χρηματοοικονομικής κρίσης; Υπάρχει περίπτωση να καταρρεύσει το αμερικανικό δολάριο, και αν ναι, ποια μονάδα θα μπορούσε να το αντικαταστήσει ως παγκόσμιο αποθεματικό νόμισμα; Ποιο ρόλο μπορεί να παίξει ένα αναμορφωμένο ΔΝΤ στη μείωση των παγκόσμιων νομισματικών στρεβλώσεων και χρηματοοικονομικών κρίσεων; Και θα ήταν σωστό να γίνει το ΔΝΤ ένας διεθνής δανειστής ύστατης ανάγκης;

Στο σημείο αυτό του βιβλίου, προβάλλεται μια αναπόδραστη αλήθεια: οι ΗΠΑ, και πολύ περισσότερο η G7, δεν είναι πλέον σε θέση να υπαγορεύσουν τους όρους των εν λόγω μεταρρυθμίσεων. Οι αλλαγές αυτές στην παγκόσμια οικονομική διακυβέρνηση θα σημειωθούν υπό το άγρυπνο βλέμμα μιας πολύ ευρύτερης ομάδας ενδιαφερομένων, όπως είναι η Βραζιλία, η Ινδία, η Κίνα, η Ρωσία και μια σειρά άλλες χώρες που αποτελούν την ανερχόμενη G20. Αυτές οι ολοένα και πιο ισχυρές χώρες θα καθορίσουν σε μεγάλο βαθμό τη διαχείριση των μελλοντικών κρίσεων· το ίδιο και μια σειρά νέων παικτών και θεσμών στο παγκόσμιο χρηματοοικονομικό σύστημα, όπως τα κρατικά επενδυτικά κεφάλαια, τα υπεράκτια χρηματοοικονομικά κέντρα και οι διεθνείς νομισματικές ενώσεις.

Το τελευταίο τμήμα με τίτλο «Προοπτικές» κάνει μια επισκόπηση του δρόμου που έχουμε μπροστά μας, ρίχνοντας μια διεισδυτική ματιά στους πολλούς κινδύνους που επιφυλάσσει το μέλλον για την παγκόσμια οικονομία. Μπορεί η κρίση που μας έδωσε τη Μεγάλη Κάμψη να έφτασε στο τέλος της, αλλά οι πιθανές παγίδες και οι κίνδυνοι προβάλλουν απειλητικοί. Ποια ζητήματα θα καθορίσουν τη μελλοντική αστάθεια της παγκόσμιας οικονομίας και του χρηματοοικονομικού της συστήματος; Θα επιστρέψει η παγκόσμια οικονομία στην υψηλή ανάπτυξη ή θα βιώσει μια μακρά περίοδο αναιμικής και κάτω του αναμενόμενου ανάπτυξης; Μήπως η χαλαρή νομισματική πολιτική που εφαρμόστηκε μετά την κρίση δημιούργησε τον κίνδυνο για νέες επενδυτικές φούσκες; Πώς θα αντιμετωπίσει η κυβέρνηση των ΗΠΑ και οι άλλες κυβερνήσεις τα τεράστια ποσά χρέους που δημιουργήθηκαν εξαιτίας της κρίσης; Θα καταφύγει η κυβέρνηση στον υψηλό πληθωρισμό για να εξαλείψει την πραγματική τιμή των δημόσιων και ιδιωτικών χρεών ή μήπως ο αποπληθωρισμός θα δημιουργήσει τον μεγαλύτερο κίνδυνο; Ποιο είναι το μέλλον της παγκοσμιοποίησης και των οικονομιών της αγοράς; Θα κινηθεί το εκκρεμές προς την κατεύθυνση της μεγαλύτερης κρατικής παρέμβασης στις οικονομικές και χρηματοοικονομικές υποθέσεις, και ποιες θα είναι οι συνέπειες μιας τέτοιας μετατόπισης; Ενώ ορισμένοι σχολιαστές έχουν διατυπώσει την υπόθεση ότι το μέλλον ανήκει στην Κίνα, και ότι οι ΗΠΑ είναι καταδικασμένες σε μια μεγάλη παρακμή, η δική μας ματιά στο μέλλον πλάθει νέα σενάρια στο πλαίσιο των οποίων τόσο οι υπάρχουσες όσο και οι αναδυόμενες οικονομίες θα μπορούσαν να επιβιώσουν και να ευημερήσουν -ή να συρρικνωθούν και τελικά να καταρρεύσουν.

Πιο γενικά, τα τελευταία κεφάλαια του βιβλίου θίγουν ορισμένα ανοιχτά ερωτήματα: Πώς θα επηρεάσει η παγκοσμιοποίηση την πιθανότητα εμφάνισης μελλοντικών κρίσεων; Πώς θα λύσουμε τις παγκόσμιες ανισορροπίες που συνέβαλαν στη δημιουργία της πρόσφατης κρίσης; Πώς θα αναμορφώσουμε, με άλλα λόγια, τον παγκόσμιο καπιταλισμό; Και εδώ τα μαθήματα του παρελθόντος ίσως έχουν κάποια σημασία. Στο κάτω κάτω, αυτό το δρόμο τον έχουμε ξαναπεράσει, και όχι μόνο μία φορά. Το 1933, ο Τζον Μέιναρντ Κέυνς δήλωνε: «Ο διεθνοποιημένος μεν αλλά ατομικιστικός καπιταλισμός, στα χέρια του οποίου βρεθήκαμε μετά τον [Πρώτο Παγκόσμιο] πόλεμο, απέτυχε και παρήκμασε. Δεν είναι έξυπνος, δεν είναι όμορφος, δεν είναι δίκαιος, δεν είναι ενάρετος- και δεν κρατάει το λόγο του. Με λίγα λόγια, έχουμε αρχίσει να τον αντιπαθούμε όλο και περισσότερο. Στην προοπτική μιας αντιπρότασης όμως, πελαγώνουμε όλοι».

Οικονομία

Οι σύγχρονες κρίσεις του παγκόσμιου χρηματοπιστωτικού συστήματος

Τιμή: 17,00 15,30

Αγορά